各社の予測は、3社が4年連続の増加、1社が減少との見込みとなり、

一人当たりの平均支給金額(予測)は 387,845円 となりました。

この背景には主に、①企業業績が改善傾向を維持 ②人手不足の深刻化 等が

押し上げ要因として挙げられます。

前年の夏より伸び率が大幅に鈍化する見通しで、景気の先行きが楽観視できない

ことなどが伸び率を抑制する要因となりそうです。

労務通信 R1.6月号 労務通信.pdf

■休日出勤時の対応~「振替休日」と「代休」の違い~

■2019年 夏期賞与予測まとめ

(発行:成迫社会保険労務士法人、㈱経理代行)

いよいよ「令和」の幕開けです。

日本では和暦と西暦、どちらの年号も使用しているため、

日常生活や仕事などで、必要に応じて私たちも両方の年号を使い分ける必要があります。

覚えておくと便利な、簡単に年号変更(平成⇔西暦)する方法をご紹介します。

西暦から「平成」に直す場合

西暦 - 2000 + 12

(例)2015 年 → 2015-2000+12=平成27年

平成から「西暦」に直す場合

平成 - 12 + 2000

(例)平成27年 → 27-12+2000=2015年

2000は除き、西暦の下二桁で考えるとわかりやすいですね。

また社内文書の整備はもうお済みでしょうか。

これを機に和暦と西暦の社内文書・システムなどの使用状況を確認することは、

元号変更の対応以外に効率化の観点からも有効かもしれません。

なお、税務や社会保険など、役所に対する資料は和暦を用いることが一般的です。

労務通信 R1.5月号 労務通信.pdf

■従業員の労働時間、しっかり把握されていますか?

■「平成」が終わり、新元号「令和」へ

(発行:成迫社会保険労務士法人、㈱経理代行)

春は健康保険、雇用保険料などの料率変更月となります。

今年度の社会保険料率を一覧にまとめました。

今年は健康保険(都道府県ごと設定)、介護保険料(全国一律)は変更ですが、

厚生年金、雇用保険、労災保険料は据え置きとなっています。

労務通信 H31.4月号 労務通信.pdf

■有休の取得義務化がスタート!

■平成31年度社会保険料率を確認しましょう

(発行:成迫社会保険労務士法人、㈱経理代行)

2019年4月1日から働き方改革関連法が施行され、

年次有給休暇が10日以上付与される労働者に対して、

付与日から1年以内に年次有給休暇を5日は必ず取得させることが

義務化されます。

なお、10日以上の付与であれば、パート職員も含まれます。

有休管理台帳のフォーム変更など、管理方法を見直すことも必要かもしれませんね。

今のうちにご準備を。

平成30年10月1日から、日本国内にお住まいのご家族の方を被扶養者に認定し、

保険証を発行する際には、従来の収入確認書類に加え、下記の身分関係及び

生計維持関係を確認の出来る証明書類が必要となりました。

<必要な証明書類>

①戸籍謄本・戸籍抄本・住民票(同居で被保険者が世帯主の場合)にて続柄を確認。

②別居の場合は預金通帳の写し又は現金書留の写しにて仕送りの事実と仕送り額を確認。

春には新しい社員を迎える時期となりますので、扶養家族がいらっしゃる場合には

証明書類を加えてのご準備をお願い致します。

労務通信 H31.3月号 労務通信.pdf

■在留資格を確認しましょう!

■扶養家族の保険証を発行する為の確認書類が変更になっています

(発行:成迫社会保険労務士法人、㈱経理代行)

平成最後の新年を迎えました。改元に伴いGWが今年に限り10連休になる見込みです。

月末月初に給与支給をしている事業所は、給与計算のスケジュールを早めに検討しておく

必要がありそうです。

対策として、

①勤怠の締日を前倒して計算、差額は翌月に精算する。

②休日出勤をして作業をする。(※休日の割増単価で労働させる、または別日程で休日を与えるなど)

等があります。

就業規則とも照らし合わせ、早めに検討をしておくと安心です。

(金融機関の業務稼働予定は事前にご確認下さい)

中村

労務通信 H31.1月号 労務通信.pdf

■クラウド型システムで業務効率化を図りましょう

■今年のGWは10連休?

(発行:成迫社会保険労務士法人、㈱経理代行)

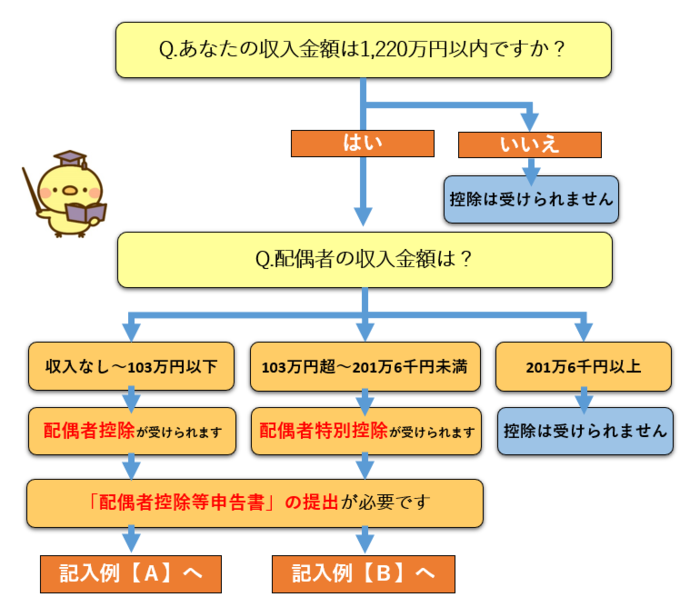

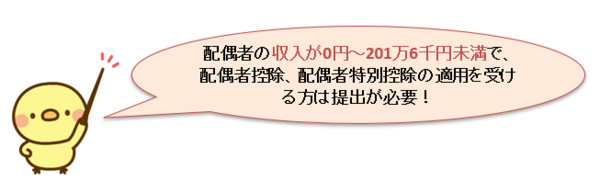

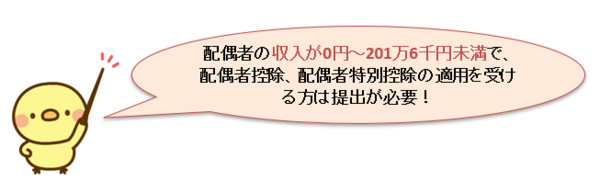

配偶者控除、配偶者特別控除の適用を受ける方は、今年から

「配偶者控除等申告書」の提出が必要になりました。

提出もれや、記入もれがないか確認しましょう。

まずはフローチャートに沿ってチェック!

参考記事→「配偶者控除受けられる?」

配偶者控除等申告書 書き方チェックポイント

①「扶養控除等申告書」の配偶者欄に記入がある方は、全員、提出がありますか?

②配偶者の所得金額は、正しいですか?

③配偶者の所得金額が変更になった場合は、修正しましょう。

12月は賞与が出たり、繁忙期のため残業代がいつもより多いなど、

当初の見込みと差が大きくでる場合がありますので、要注意です。

小田多井

労務通信 H30.12月号 労務通信.pdf

■クラウド型労務手続きシステムで業務効率化を図りましょう

■「配偶者控除等申告書」の提出もれはありませんか?

(発行:成迫社会保険労務士法人、㈱経理代行)

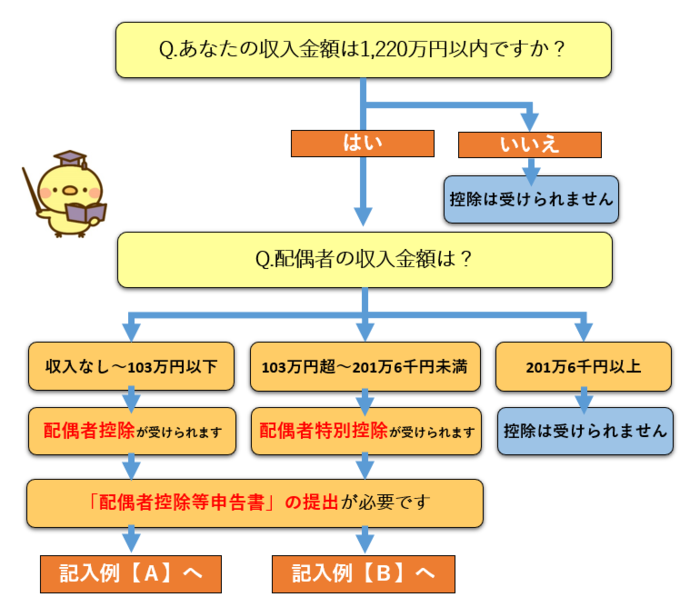

配偶者控除、配偶者特別控除の要件が変わり、なんだか難しくなりましたね。

以下のフローチャートに沿って、控除が取れるかどうか確認してみてください。

控除の対象になる方は「配偶者控除等申告書」をがんばって書いて提出しましょう。

提出がないと、控除が取れませんのでご注意を。

※収入は給与収入のみの場合です。年金等他に収入がある場合は計算方法が違います。

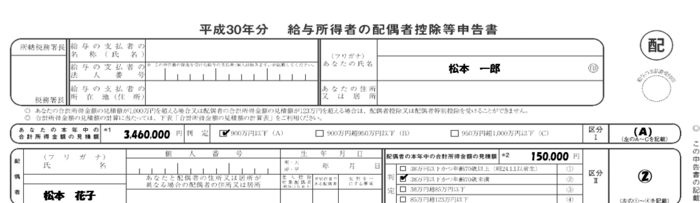

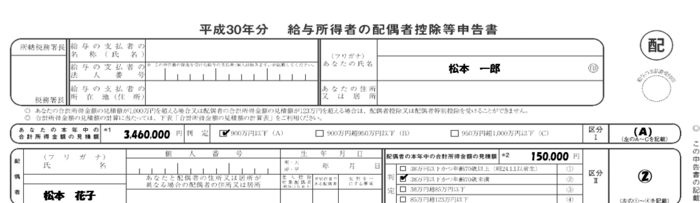

【記入例A】 配偶者の給与収入が103万円以下の方

⇒記入例A.pdf

【記入例B】 配偶者の給与収入が103万円超~201万6千円未満の方

⇒記入例B.pdf

今年の年末調整から配偶者控除が大きく変わります。

配偶者控除・配偶者特別控除を受ける方は「配偶者控除等申告書」の提出が必要です。

<1> 配偶者控除(配偶者の収入が103万円以下)を受ける方も、

今年から「配偶者控除等申告書」の提出が必要です。

申告書は「扶養控除等申告書」と「配偶者控除等申告書」の2枚提出してください。

<2>配偶者特別控除を受ける方は、適用範囲が収入額201万6千円未満まで拡大

されました。

なお、申告者本人の収入額が1,220万円を超える場合は、

配偶者控除・配偶者特別控除の適用を受けることができません。

今年は初めて記入する年となり、混乱が予想されますので、

早めの準備をおすすめします。

鈴木

労務通信 H30.11月号 労務通信.pdf

■有給休暇の管理方法を検討しましょう

■年末調整 平成30年から配偶者控除が変わります!

(発行:成迫社会保険労務士法人、㈱経理代行)

最低賃金が10月1日より改定され、平成30年度長野県は821円となります。

平成29年度から26円の引き上げとなりました。

日給や月給の方は時間当たりの金額が最低賃金を下回っていないか確認が必要です。

<計算式 月給の場合>

時間当たりの金額=基本給+諸手当(注)÷1ヶ月の所定労働時間

注)諸手当:通勤手当・精皆勤手当・家族手当、残業代などは含まれません

最低賃金を下回っていると、罰則が科せられる場合があるので注意しましょう。

宮下

シャインマスカット。長野県は全国一だそうです。

労務通信 H30.10月号 労務通信.pdf

■今後の時間外労働の上限規制への対応策

■平成30年度最低賃金が10月1日より改定されます

(発行:成迫社会保険労務士法人、㈱経理代行)